Buffett-Indikator zeigt Überbewertung von Aktien

Im ersten Quartal des Jahres konnten viele Papiere deutliche Kursgewinnen verzeichnen. Nun warnt so mancher Experte vor einer Blasenbildung am Aktienmarkt. Auch einer der beliebtesten Indikatoren, der Buffett-Indikator, zeigte kürzlich eine deutliche Überbewertung von US-Aktien an. Gewisse Experten halten die aktuellen Kurse dennoch für gerechtfertigt.

Starkes erstes Quartal auf den Aktienmärkten

Die Aktienmärkte waren im ersten Quartal von deutlichen Gewinnen geprägt. Der S&P 500 Index, der die Wertentwicklung der 500 größten börsennotierten Unternehmen in den Vereinigten Staaten misst, legte von Januar bis März um rund zehn Prozent zu. Der amerikanische Leitindex Dow Jones stieg um 5,6 Prozent und der Tech-Index NASDAQ Composite verzeichnete ein Plus von rund neun Prozent. Auch in Deutschland ging es aufwärts. Der DAX kletterte im ersten Jahresviertel rund zehn Prozent nach oben.

Verschiedene Experten beobachten diese Entwicklung mit Sorge und geben zu Bedenken, dass möglicherweise eine Blase am Aktienmarkt entstanden sein könnte.

Buffett-Indikator bestätigt Blasenbildung

Der beliebte Buffett-Indikator zeigt auf jeden Fall, dass Aktien derzeit überbewertet sind. Dieser Index vergleicht die gesamte Marktkapitalisierung aller US-Aktien mit dem Bruttoinlandsprodukt der USA. Dabei wird der Wilshire 5000-Index zu Hilfe genommen, der nahezu alle börsennotierten Unternehmen in den Vereinigten Staaten berücksichtigt. Er gilt als eine umfassende, aussagekräftige Messgröße für die Gesamtperformance des US-amerikanischen Aktienmarktes. Der Name „Wilshire 5000“ bezieht sich auf die ursprüngliche Anzahl von Unternehmen, die bei der Einführung des Index im Jahr 1974 enthalten waren, obwohl die tatsächliche Anzahl im Laufe der Zeit natürlich Schwankungen unterworfen war.

Für den Buffett-Indikator wird der Wilshire 5000 durch das Bruttoinlandsprodukt der USA geteilt und das Ergebnis anschließend mit 100 multipliziert.

Buffett-Indikator aktuell bei 190 Prozent

Dem auf Wirtschaftsnachrichten spezialisierten amerikanischen Fernsehsender CNBC zufolge bewegt sich der Buffett-Indikator in einem Normalbereich, wenn der Gesamtwert des Wilshire 5000-Index und die letzte vierteljährliche BIP-Schätzung auf ungefähr dem gleichen Niveau liegen. Macht der Aktienmarkt etwa 70 bis 80 Prozent des BIP aus, wird der Aktienmarkt als unterbewertet eingestuft. Liegt das Verhältnis bei 150 Prozent oder noch mehr, sind die Aktien deutlich überbewertet. Erreicht der Buffett-Indikator 200 Prozent und mehr, ist ein Aktienkauf höchst riskant.

Derzeit liegt der Indikator laut CNBC bei etwa 190 Prozent. Das ist der höchste Wert seit zwei Jahren. 2022, als Aktien das letzte Mal in diesem Bereich gehandelt wurden, fiel der S&P 500 nur wenige Monate später um fast 20 Prozent.

Nicht alle Analysten glauben an die Blase

Obwohl der Buffett-Indikator mehr als deutlich anzeigt, dass Aktien im Moment überbewertet sind, glauben nicht alle Analysten und Strategen an eine Blase. Sie räumen zwar ein, dass die aktuellen Bewertungen zwar sehr hoch sind, aber als zu hoch möchten sie sie nicht einstufen. So mancher ist davon überzeigt, dass die steigenden Kurse nicht allein auf die spekulative Begeisterung der Anleger zurückzuführen sind. Die Aktien laufen vielmehr deshalb so gut, weil die Unternehmen so erfolgreich sind und ihre Gewinne steigern. Ohne diese wachsenden Gewinne würden diese Experten möglicherweise auch eine Blasenbildung vermuten. Doch in ihren Augen ist es tatsächlich das Gewinnwachstum, das die Renditen in die Höhe treibt.

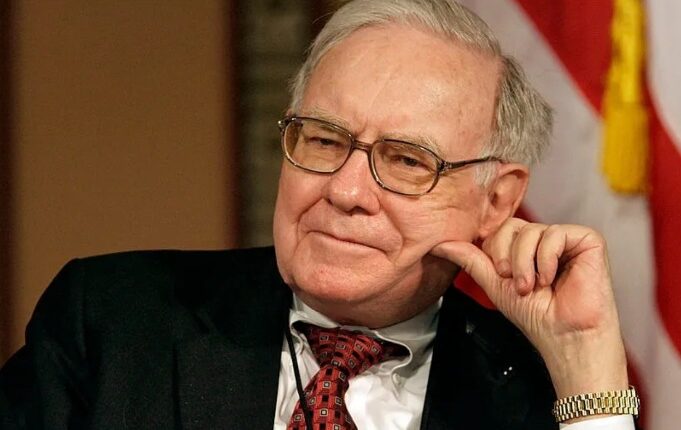

Warren Buffett nur Namensgeber

Der Buffett-Indikator verdankt seinen Namen dem bekannten Finanzgenie Warren Buffett. Dieser arbeitet gerne mit ihm und durch ihn erlangte der Indikator seine Popularität. Erfunden hat er ihn allerdings nicht. Er zitierte ihn in der Vergangenheit aber überaus häufig und verwendete ihn immer wieder als Maßstab für seine Bewertung des Aktienmarktes. Das führte dazu, dass der Indikator mit dem wohlklingenden Namen “Stock Market Capitalization to GDP Ratio” schon bald überall als “Buffett-Indikator” bezeichnet und unter diesem Namen weltweit bekannt wurde.

Warren Buffets Strategie

Warren Buffett ist vermutlich der bekannteste Value Investor der Welt. Er kauft Aktien, die in seinen Augen unterbewertet sind. Dabei geht er nicht intuitiv vor, sondern ermittelt akribisch den inneren oder fairen Unternehmenswert auf Basis von finanziellen Kennzahlen, operativer Leistung und zukünftigen Ertragsaussichten. Mit dieser Strategie erzielte er große Erfolge und er ist mittlerweile wirklich weltbekannt dafür. Er gilt als Börsenguru und zählt zählt laut Forbes-Liste zu den reichsten Menschen der Welt.

Erst kürzlich empfahl Buffett in einem CNBC-Interview erneut, nicht auf Kurssteigerungen zu spekulieren. Schon gar nicht auf kurzfristige. Viel wichtiger sei es beim Aktienkauf, dass man etwas vom Geschäft des zugrunde liegenden Unternehmens verstehe und überzeugt sei, dass es langfristig über Wert verfügt. Der Über-Neunzigjährige rät, sich auf Aktiengeschäfte zu fokussieren, die dauerhafte Werthaltigkeit versprechen.

Sein Tipp an Anleger und Investoren lautet deshalb, vor einer Investitionsentscheidung eine Liste mit Kaufargumenten anzufertigen und sich dabei nicht von Empfehlungen anderer beeinflussen zu lassen. Jeder Investor sollte wissen, warum er sein Geld in genau dieses eine Unternehmen investieren möchte. Diese Klarheit helfe, die richtige Entscheidung zu treffen.

Die Kommentarfunktion ist geschlossen.