Bonität & Schufa: Diese Punkte bestimmen die Kredit-Konditionen

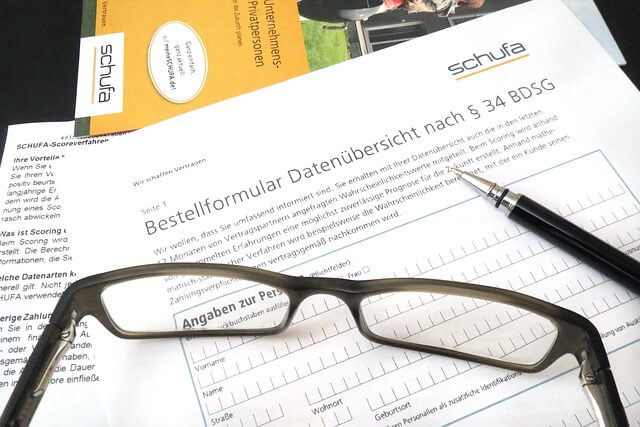

Egal ob Handyvertrag, Kredit oder Finanzierung: Die meisten gewerblichen Anbieter von Dienstleistungen, die sich an Verbraucher richten und bei denen ein längerer Vertragszeitraum im Raum steht, bedienen sich einer Auskunftei. Die wohl bekannteste Auskunftei in diesem Bereich ist die Schufa. Dieser Service bewertet Verbraucher anhand diverser Kriterien und kategorisiert diese nach ihrer Kreditwürdigkeit. Unternehmen, die dann Dienstleistungen an den Verbraucher erbringen möchten, können die Kreditwürdigkeit schnell und einfach in Erfahrung bringen.

Auch für Vermieter sind Auskunfteien und die Schufa eine beliebte Anlaufstelle. Eine gute Bonität sagt nicht nur viel über die Kreditwürdigkeit selbst eines Menschen aus, sondern kann auch dabei helfen, den Charakter einer Person besser einzuschätzen. Neben der Schufa gibt es noch weitere ähnliche Dienstleister, die jedoch andere Schwerpunkte setzen und bei denen die Bewertungsmethoden noch weniger nachvollziehbar sind.

Ob man einen negativen Schufaeintrag hat, kann man mit einer kostenlosen Selbstauskunft, die man ein mal pro Jahr beantragen kann, sehr einfach herausfinden. Nicht nur die Anzahl an Einträgen, sondern auch die Bewertung der entsprechenden Einträge hat große Auswirkungen auf die Teilhabe des Verbrauchers am alltäglichen Rechts- und Geschäftsverkehr. In diesem Beitrag zeigen wir, was eine gute Bonität bedeutet und welche Rolle die Schufa – insbesondere bei der Kreditvergabe – dabei spielt.

Die Schufa bei der Kreditvergabe durch eine Bank

Bei der Vergabe eines Ratenkredites ist die Bonität für die jeweilige Bank oder das Kreditinstitut von wesentlicher Bedeutung. Die Kreditwürdigkeit bestimmt letzten Endes, zu welchen Konditionen und ob das Darlehen überhaupt vergeben wird. Dabei spielt es keine Rolle, ob der Antragsteller über eine Anfrage nach einem Onlinekredit oder durch einen Kreditvergleich zu dem Angebot gelangt ist. Um das Ausfallrisiko eines Darlehens zu ermitteln, fordern die Banken meist Daten der SCHUFA an, die in Form eines Scoring-Wertes übermittelt werden und so einen Eindruck von der Kapitaldienstfähigkeit des Antragstellers vermitteln. Je höher dieser Wert ausfällt, umso vertrauenswürdiger erscheint der Antragsteller den Kreditinstituten.

In Berechnung dieses Wertes fließen, neben dem allgemeinen Zahlungsverhalten, noch weitere Daten ein, deren Tragweite für die Kreditvergabe weiten Teilen der deutschen Bevölkerung unbekannt ist. Gerade wenn im Zuge einer Kreditaufnahme Angebote mehrerer Banken eingeholt werden, kann sich mitunter jede einzelne Anfrage der betreffenden Kreditinstitute negativ auf die eigene Kreditwürdigkeit auswirken. Verantwortlich hierfür ist der Grund, welchen die Banken für ihre Anfrage angeben. Bei einer Bonitätsauskunft mit dem Anfragegrund „Anfrage Kreditkonditionen“ wird dies zwar seitens der SCHUFA registriert, hat aber keinerlei Auswirkungen auf die Kreditwürdigkeit, da hier klar ersichtlich ist, dass es sich lediglich um ein Angebot handelt.

Etwas anders gestaltet sich die Situation in dem Fall, wenn die betreffende Bank als Grund „Anfrage Kredit“ angibt. In diesem Fall verschlechtert sich der Scoring-Wert mit jeder dieser Anfragen. Und das hat weitreichende Folgen, denn je niedriger die Bonität eingeschätzt wird, umso höher fallen zum Beispiel die Zinsen für den Ratenkredit aus.

Was beeinflusst die Bonität bzw. Kreditwürdigkeit?

Natürlich fließen in die Bestimmung der Kreditwürdigkeit noch weitere Faktoren wie zum Beispiel das tatsächliche Zahlungsverhalten, Mahn- oder Vollstreckungsbescheide oder offene Kredite ein. Allerdings wird die genaue Ausgestaltung und Gewichtung der einzelnen Merkmale durch die SCHUFA unter Verschluss gehalten. Damit entzieht sich der eigentliche Ablauf des Kreditscorings der Öffentlichkeit. Wer selbst erfahren möchte, welche persönlichen Daten bei einer Auskunftei, z.B. der Schufa hinterleg sind, der muss eine Selbstauskunft einholen. Weitere Informationen zum diesem finden Sie unter www.meineschufa.de. Dort gibt es u.a. auch die Möglichkeit eine kostenlose Schufa-Auskunft anzufordern.

Was ist die Schufa überhaupt?

Mit dieser Institution kommt in Deutschland fast jeder in Berührung und dies meist ohne es zu merken. Die SCHUFA oder Schutzgemeinschaft für allgemeine Kreditsicherung ist eine Einrichtung der privaten Kreditwirtschaft und dient in erster Linie dem Zweck, alle Vertragspartner davor zu schützen, dass vergebene Kredite ausfallen. In diesem Zusammenhang wird sie, neben dem Einsatz in der institutionellen Kreditvergabe von Buchgeld, auch dazu verwendet, um das Ausfallrisiko von Warenkrediten zu minimieren.

Um dieser Aufgabe gerecht werden zu können, sammelt die SCHUFA Daten über sämtliche Geschäftsbeziehung ihrer Vertragspartner. Besonders interessant sind hierbei die Zahlungsfähigkeit und das Geschäftsverhalten der einzelnen Bundesbürger. Neben der Auskunft von Seiten der Unternehmen kann jede natürliche Person die sie betreffenden Daten abfragen. Nicht selten kommen genau aus diesem Grund erhebliche Vorwürfe vonseiten der Verbraucherschützer, da persönliche Daten verarbeitet werden.

Die Schufa und der Datenschutz: Ein Widerspruch?

Zwar unterliegen die Daten seit Einführung der elektronischen Datenverarbeitung den bundesdeutschen Datenschutzrichtlinien und zur Abfrage muss die Einwilligung der betroffenen Personen vorliegen. Allerdings verlangt ein großer Teil der Händler und Kreditinstitute eine Zustimmung von Seiten der Kunden als Voraussetzung, um überhaupt eine Geschäftsbeziehung zu beginnen. Die Geschichte der SCHUFA beginnt bereits im Jahre 1927. Seitdem hat sie sich zu einem wichtigen Instrument des deutschen Handels und Kreditwesens entwickelt.

Die Arbeitsweise und das Vorgehen der SCHUFA sind aber immer wieder der Kritik von Verbraucherschützern ausgesetzt. Speziell die Methoden zur Ermittlung des Scoring-Wertes sind recht umstritten. Mit Hilfe dieser Kennzahl soll die Wahrscheinlichkeit erfasst werden, mit der eine bestimmte Person innerhalb der Datenbank eine Forderung oder Ratenkredit nicht mehr erfüllen kann. Die Berechnung dieses Scoringwertes wird von Seiten der SCHUFA geheim gehalten. Somit können Daten den Ausschlag für eine Kreditvergabe geben, welche die betreffenden Antragsteller nur sehr unzureichend beeinflussen können. Es bleibt in manchen Fällen nur die Möglichkeit, einen Kredit ohne Schufa zu beantragen.

Kommentare sind geschlossen, aber trackbacks und Pingbacks sind offen.